Brighthouse Financial

Brighthouse Financial is één van de goedkoopste aandelen in de VS!

Brighthouse Financial is als spin-off aan de aandeelhouders van Metlife Financial (MET US) uitgekeerd. Metlife is één van de grootste Amerikaanse verzekeraars. Metlife heeft toen de (niet–groeiende) retail divisies in BHF gebundeld, waaronder de levensverzekeringen en variabele annuïteiten. Sinds de spin–off heeft het aandeel weinig beleggers enthousiast gekregen. Dit terwijl de onderliggende resultaten stabiel en winstgevend zijn geweest. Brighthouse Financial is met een koers–winst verhouding van minder dan 3 één van de goedkoopste aandelen in de VS.

Brighthouse is gespecialiseerd in 2 producten: annuïteiten en levensverzekeringen. Ze behoren hierin tot de marktleiders in de VS, met meer dan 2 miljoen klanten en 2,5 miljoen polissen. Aangezien steeds meer werknemers zelf voor hun pensioenvoorziening moeten zorgen is er een sterke vraag naar de producten van BHF die alleen via een tussenpersoon kunnen worden aangeschaft. Door de betere focus op de eindklanten en executie sinds de spin–off groeit het bedrijf weer. Vooral hun annuïteits producten die een gegarandeerde cashflow opleveren, de Shield® Level Annuïteiten, worden door gepensioneerden goed ontvangen.

Onze positie in Brighthouse Financial (BHF) profiteert van de stijgende rente, volgens Goldman Sachs verdient het bedrijf de komende 5 jaar $2 miljard meer door de stijgende rente in de VS. Het bedrijf is nu $3 miljard waard op een koers van $40.

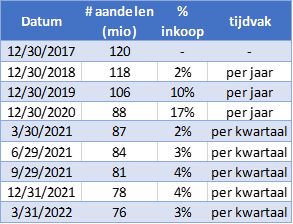

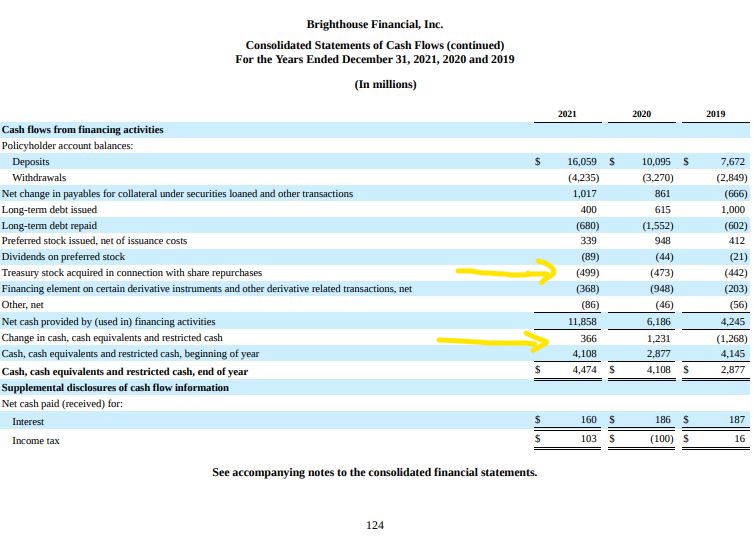

Het management van Brighthouse Financial erkent de lage waardering van de aandelen en koopt dan ook agressief aandelen in. Sinds de spin–off in 2017 is tot nu toe ongeveer 1/3 van de uitstaande aandelen al teruggekocht. Als ze met dit tempo blijven doorgaan zijn binnen 6 jaar alle aandelen op. Het Foreward Value+ Fund heeft positie in BHF US en verwacht hiermee binnen 3 jaar minimaal 100% rendement te maken.

Checklist vragen:

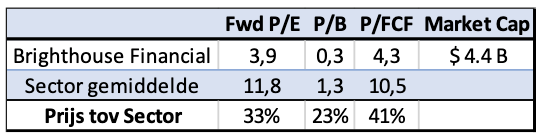

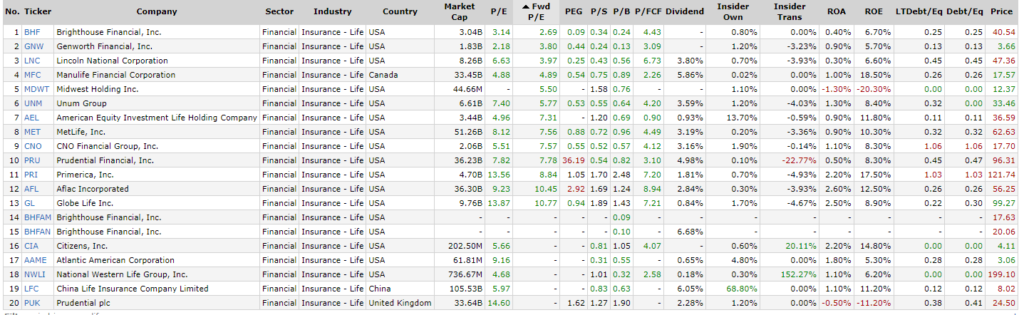

Wat zijn de koers/winst verhoudingen voor de Sectorgenoten van Brighthouse Financial en hoe verhoudt zich dat tot Brighthouse Financial?

In onderstaande tabel zijn de sectorgenoten van Brighthouse Financial gerangschikt op de koers/winst verhouding voor het komende jaar. Het gemiddelde van de sector is per 1 juli 2022 een koers/winst verhouding van 7,5. De koers/winst verhouding van Brighthouse Financial is met 2.7 minder dan de helft van de sector. De waardering van de sector zelf is tevens in het afgelopen jaar van 11.8 gedaald naar 7.5. Ook op andere financiële ratios scoort het aandeel BHF beter dan de sector.

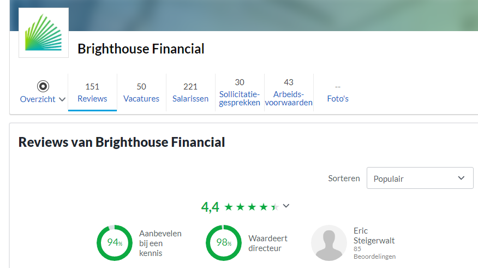

Heeft het bedrijf uitstekende arbeidsvoorwaarden en tevreden werknemers? Gezien onderstaande Glassdoor reviews lijken de werknemers tevreden.

Wat doet het bedrijf met de winsten? Hoe is de kapitaalsallocatie?

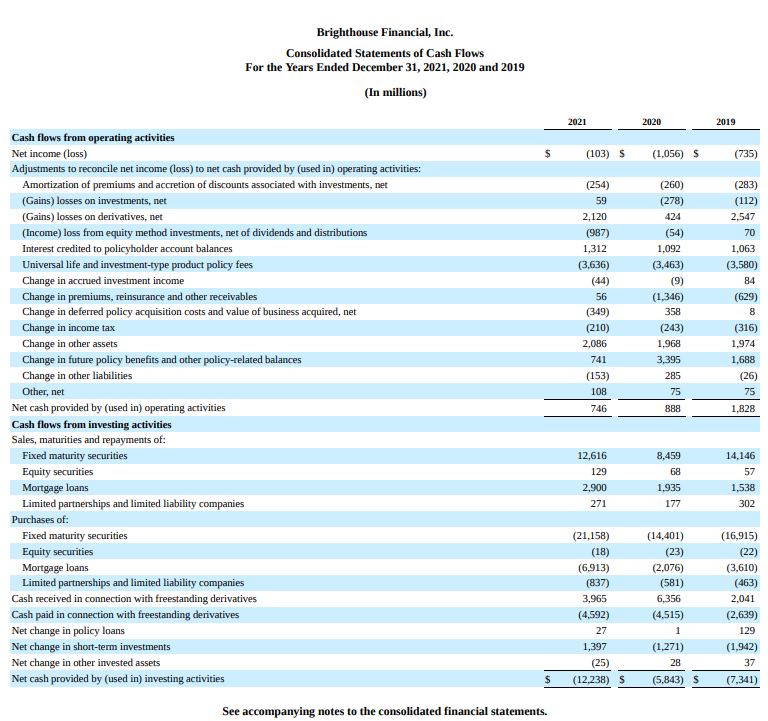

In bovenstaand cashflow overzicht uit het jaarverslag van BHF (blz 123 en 124) is te zien dat het bedrijf de winsten voor een groot deel aanwendt om aandelen mee terug te kopen. In de afgelopen 3 jaar heeft het bedrijf voor $ 1,4 miljard aan aandelen teruggekocht. De marketwaarde is in juli 2022 op een koers van $40 nog $3 miljard, als het management van BHF op deze manier doorgaat zijn over 6 jaar de aandelen op. Door analysten wordt in calls met het management telkens gevraagd wanneer het bedrijf een dividend zal gaan betalen. Management weigert dat gezien de lage koers en zegt dat een dividend een jaarlijks terugkerende betalingen betekent, maar dat teruggekochte aandelen permanent verdwenen zijn en op termijn vele malen meer waarde toevoegen voor aandeelhouders.

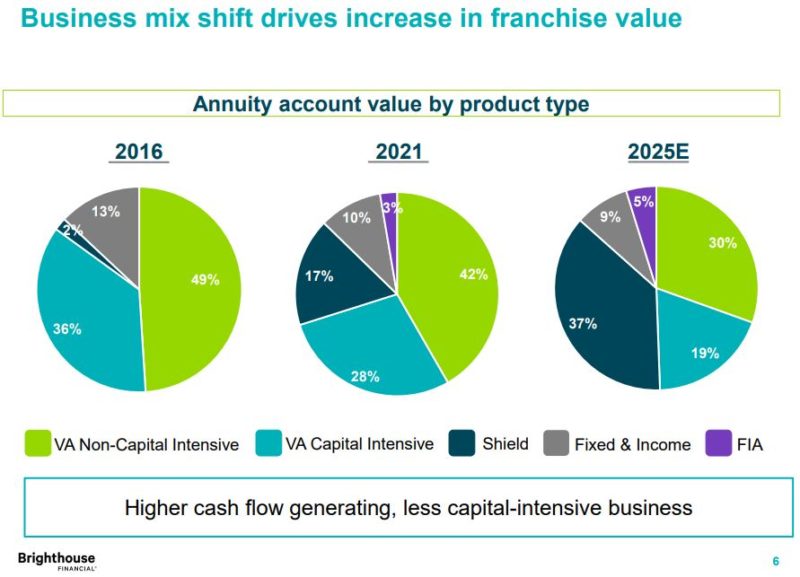

Heeft het bedrijf producten of diensten met genoeg marktpotentieel om de omzet sterk te laten stijgen de komende jaren? Heeft management de juiste strategie en middelen om deze omzetgroei te verwezenlijken?

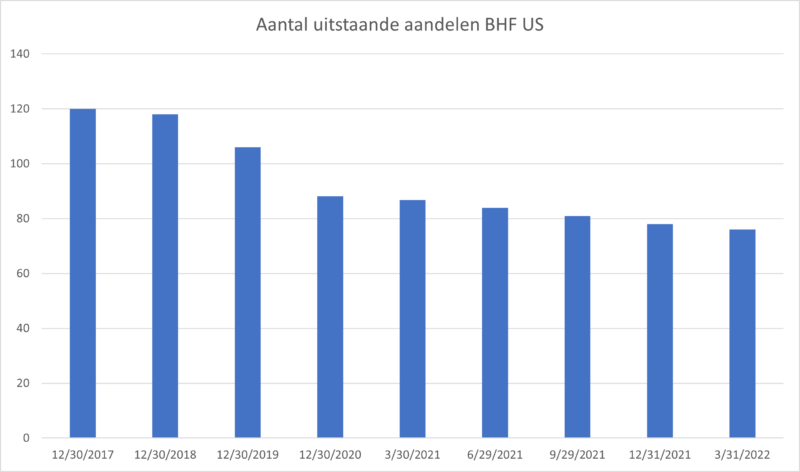

Management zet vol in op de marketing van hun Shield product, deze heeft hogere winstmarges en een lager kapitaalsgebruik. Hiermee gaat het bedrijf de komende jaren groeien. Dit zal leiden tot hogere Distributable Earnings (Uitkeerbare winsten) de komende jaren, zie onderstaande grafiek uit de presentatie van maart 2022, waarin de vooruitzichten voor het bedrijf door management zijn getoond. Let wel, in onderstaande grafiek zijn de bedragen in miljarden dollars en niet winst per aandeel. BHF is op een koers van $40 nog $3 miljard waard, management verwacht tot 2031 cumulatief $8 tot $10 miljard uit te keren aan aandeelhouders. Als we dit bedrag delen door huidig aantal uitstaande aandelen komt daar een bedrag uit van ongeveer $105 – $130 per aandeel, dit bedrag kan echter hoger uitvallen doordat management aandelen blijft inkopen met de gemaakte winsten.

Het Foreward Value+ Fund heeft positie in BHF US en verwacht hiermee binnen 3 jaar minimaal 100% rendement te maken.